Wanneer je opdrachtgever opeens werkgever wordt: de impact van een plotselinge aanstelling voor ZZPers

Nederland is de laatste jaren uitgegroeid tot een typisch zzp-land. Nog nooit werkte in ons land zo’n groot deel van de bevolking (deels) als zzp’er als tegenwoordig. Voor een deel is dat de eigen keuze van veel van die zzp’ers. Als zzp’er kun je immers profiteren van een aantal mooie belastingvoordelen, ervaar je vaak meer vrijheid dan wanneer je in loondienst werkt en ervaar je een sterker verantwoordelijkheidsgevoel. Je bent, kortom, aan het ondernemen. Dat spreekt mensen aan.

Gedwongen zzp’ers

Anderzijds is een deel van de Nederlandse zzp’ers eigenlijk zelfstandige geworden tegen hun wil. Lang niet iedereen zit te wachten op een status als ondernemer, omdat bijvoorbeeld de veiligheid van een vast dienstverband (en dus een vast inkomen) belangrijk is, of omdat iemand helemaal geen behoefte heeft aan het doen van de eigen boekhouding of andere zaken die bij zelfstandig ondernemerschap komen kijken. Als dan jouw werkgever besluit alleen nog met zzp’ers te willen werken, en je wel zzp’er moet worden om je werk te kunnen blijven uitvoeren, moet je kiezen tussen twee kwaden.

Andersom: van zzp’er naar werknemer

Dat pad kan echter ook andersom bewandeld worden, zo werd onlangs maar weer eens duidelijk in een rechterlijke uitspraak (https://fnvzzp.nl/nieuws/2020/07/rechter-oordeelt-t%C3%B3ch-loondienst-voor-zzp-contrabassist) waarin een muzikante in een orkest een dienstverband claimde in plaats van een status als zelfstandige. De rechter stelde haar in het gelijk, en dwingt beide partijen alsnog een arbeidsovereenkomst te sluiten en de inhoud daarvan af te stemmen.

Nu was die arbeidsovereenkomst in deze zaak ook de inzet en wens van de muzikante, maar wat als dat niet zo is? Wat als je het prima vindt om als zelfstandige te functioneren, maar je blijkens de wet ineens, zonder dat je dat zelf verwachtte, in het bakje ‘loondienst’ blijkt te vallen? Kan dat zomaar?

Wanneer ben je in loondienst en wanneer ben je zzp’er?

Je zou verwachten dat je in goed overleg met de opdrachtgever/werkgever kunt afstemmen of jij als zzp’er aan de slag gaat of (tijdelijk) in dienst komt. Je zou ook verwachten dat je dat in grote lijnen zelf uitmaakt. Je bepaalt toch immers zelf wel of je je wel of niet als zzp’er inschrijft bij de Kamer van Koophandel?

De realiteit is een stuk minder eenvoudig en steeds vaker komen zzp’ers bedrogen uit. Je moet als zzp’er weliswaar samen met je opdrachtgever beoordelen of je in loondienst bent of niet, maar wat jij en de opdrachtgever daar zelf van vinden, doet eigenlijk niet ter zake. De Belastingdienst heeft daar kaders voor opgesteld.

Er zijn drie vragen waarop de antwoorden bepalen of je wel of niet in loondienst bent:

- Moet je het werk verplicht zelf doen, of kun je zonder overleg zaken uitbesteden?

- Is er een gezagsverhouding, waarbij de opdrachtgever bepaalt hoe het werk uitgevoerd moet worden?

- Ontvang je salaris? (Als in: meer dan alleen een onkostenvergoeding)

Als alle drie de vragen met ‘ja’ worden beantwoord, is er sowieso sprake van loondienst, ook al zouden jullie onderling willen afspreken dat je als zzp’er werkt en je uren factureert. Zodra je salaris ontvangt, instructies van je opdrachtgever moet opvolgen en je werk niet zomaar mag overdragen aan iemand anders, ben je volgens de Belastingdienst een werknemer en geen zzp’er.

Je bent ineens werknemer. Wat nu?

Nu is dat goed nieuws voor de muzikante uit voornoemde rechtszaak. Die was ongewild richting een zzp-status geduwd, maar dwong bij de rechter weer een arbeidsovereenkomst af. Maar wat als je conform de richtlijnen van de Belastingdienst ineens een werknemer blijkt te zijn, terwijl je juist bewust voor een status als zelfstandige had gekozen?

Allereerst kan het van belang zijn je te realiseren dat zo’n constatering van de Belastingdienst niet per definitie iets zegt over jouw complete status als zzp’er, maar alleen over de arbeidsverhouding die je met die ene werkgever hebt. Heb je meer opdrachtgevers dan die ene werkgever? Dan is het goed mogelijk dat je met de andere opdrachtgevers geen loondienstverband hebt. Is die ene werkgever direct je enige opdrachtgever? Dan worden de gevolgen wel wat ingrijpender.

Met terugwerkende kracht ben je dan in dienst bij de werkgever, wat impact heeft op belastingen, premies en bijvoorbeeld de arbeidskorting. Als zzp’er vraag je die zelf aan, terwijl je werkgever dat voor je doet als je in loondienst bent. Als zzp’er heb je wellicht een (dure) arbeidsongeschiktheidsverzekering afgesloten, die nutteloos wordt als je in loondienst blijkt te zijn. Zo kan de impact van een plotselinge statuswijziging groot zijn. Daarom is het onontbeerlijk om van tijd tot tijd met je opdrachtgever te controleren of jullie afspraken nog binnen de kaders van de zzp-status vallen en of jullie je in de praktijk ook aan die afspraken houden. De Belastingdienst heeft er modelovereenkomsten voor beschikbaar.

Loondienst én zzp’er: urencriterium en de eenmalige arbeidskorting

Blijk je bij één opdrachtgever toch in loondienst te zijn, dan kun je altijd nog je zzp-werk voor andere opdrachtgevers combineren met de vaste baan bij je werkgever. Je kunt dat het best combineren als je ervoor zorgt dat je gemiddeld 24 uur per week als zzp’er werkt. Je komt dan namelijk aan de 1225 uur per jaar (bij 5 weken vakantie is dat gemiddeld 26 uur per week) die je in je onderneming moet steken om voor de Belastingdienst als ondernemer gezien te worden. Pas dan kun je van de vele fiscale voordelen en aftrekposten gebruik maken.

Let daarbij extra op de arbeidskorting: dat is een heffingskorting die voor ondernemers wordt berekend over de winst uit de onderneming (voordat de ondernemersaftrek en de mkb-winstvrijstelling er af gaan). Voor werknemers wordt de arbeidskorting standaard door de werkgever toegepast bij het berekenen van het nettoloon. Arbeidskorting kun je maar één keer toepassen, doe dat dus over het grootste gedeelte: je winst uit de onderneming waar je 26 uur per week aan besteedt. Ga je als zzp-er in beperkte loondienst, leg dit dan goed vast: géén arbeidskorting toepassen. Dat doe je via dit formulier, genaamd Model opgaaf gegevens voor de loonheffingen. Past je parttime werkgever toch arbeidskorting toe? Dan kun je bij je belastingaangifte als ondernemer geen arbeidskorting meer toepassen, en dat pakt financieel normaliter slechter uit voor je.

Is het niet mogelijk om aan die 1225 uur per jaar te komen? Dan is het combineren van zzp-werk met loondienst nog wel mogelijk, maar minder aantrekkelijk. Je betaalt dan relatief veel belasting over je zzp-inkomsten en kunt geen gebruik maken van ondernemersvoordelen. Weeg dus voor jezelf goed af hoeveel tijd je in je onderneming kunt stoppen voordat je besluit je zzp-werk door te zetten naast een betaalde baan.

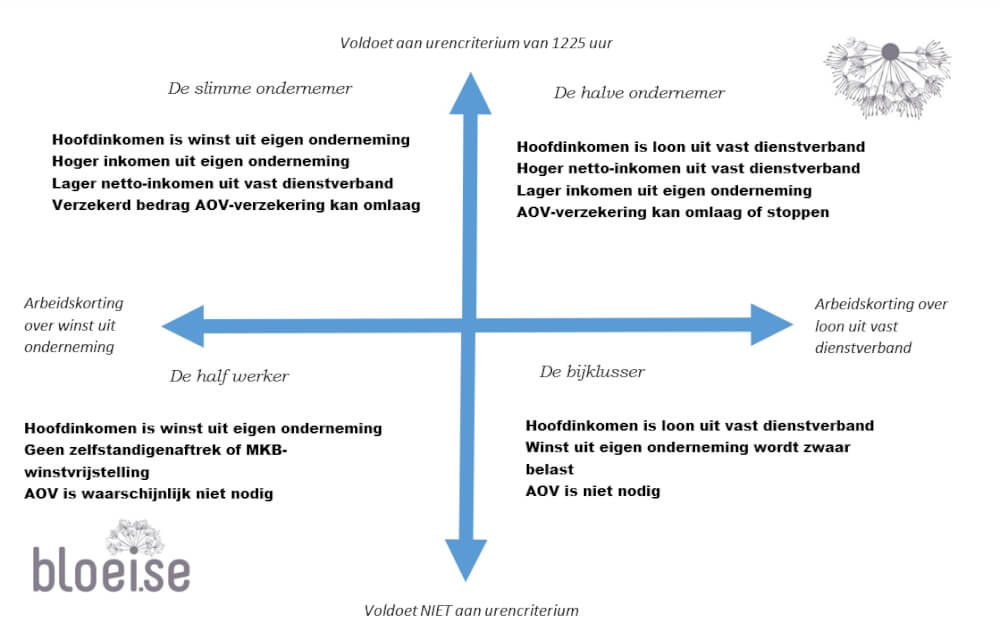

De vier scenario’s op de assen van urencriterium en arbeidskorting

Uitgewerkt in een schema krijg je vier verschillende scenario’s. Schakel tijdig professioneel advies in van een arbeidsdeskundige of boekhouder om vervelende verrassingen achteraf te voorkomen.

De slimme ondernemer

- Voldoet aan urencriterium van 1225 uur

- Arbeidskorting over winst uit onderneming

Met het hoofdinkomen de winst uit eigen onderneming, is het slim om daar ook de arbeidskorting toe te passen. Dat betekent wel dat het nettoloon uit het vaste dienstverband zwaarder wordt belast, maar daar staat weer tegenover dat het verzekerd bedrag van een eventuele AOV-verzekering relatief omlaag kan. Let wel, deze dekt doorgaans al maar een gedeelte van het ondernemersinkomen, 70 of 80%, dus die kun je ook ongewijzigd laten.

Maak afspraken met je nieuwe werkgever over het niet toepassen van arbeidskorting, een dienstverband waarbuiten jij nog aan je urencriterium kunt komen en een salaris dat rekeninghoudt met het niet toepassen van die arbeidskorting – dat dus relatief hoger is. Het voordeel voor de werkgever: vaste afspraken over jouw inzet terwijl je je kennis en kunde in de praktijk voor andere opdrachtgevers scherp houdt. Het voordeel voor jou als ondernemer: zekerheid van uren naast kunnen blijven ondernemen. Afspraken over het opvolgen van instructies of het uitbesteden van werk zijn nu van secundair belang, maar houdt er rekening mee dat de regering al enige jaren rondzeult met het dossier zelfstandigen.

De halve ondernemer

- Voldoet aan urencriterium van 1225 uur

- Arbeidskorting over loon uit vast dienstverband

Je haalt je hoofdinkomen uit je vast dienstverband en past daar dus de arbeidskorting toe. Toch voldoet je aan de urencriterium: je bent dus vooral aan het werk voor je bedrijf en niet zoveel nog voor opdrachtgevers. Dit is mogelijk bij startende ondernemers die veel uren spenderen aan een website met blogs bouwen bijvoorbeeld.

Voor je werkgever ben je een werknemer, maar buiten de werkuren steek je bijzonder veel tijd in je onderneming: minimaal 26 uur per dag. Je haalt er echter niet zoveel inkomen uit. Denk daarom erg goed na over hoe je je belastingaangifte doet. Het is weliswaar leuk om je zelfstandigenaftrek en MKB-winstvrijstelling toe te kunnen passen als ondernemer over de winst uit je onderneming, maar je past dan ook direct je startersaftrek toe. Die kun je alleen de eerste vijf jaar toepassen, en is bedoeld om je een vliegende start te geven. Je betaalt dankzij die startersaftrek heel weinig belasting. Ben je deze nu niet aan het verkwanselen? Is het wellicht beter om niet als ondernemer je aangifte te doen?

De half werker

- Arbeidskorting over winst uit onderneming

- Voldoet NIET aan urencriterium

Je hoofdinkomen komt uit je eigen onderneming terwijl je er nog geen 26 uur per week aan werkt gemiddeld. Dat betekent dat je parttime baan voor een beperkt aantal uren of een minimum loon is, OF dat je met weinig uren ondernemen toch meer hiermee verdient. Ben je hiermee gelukkig?

Door het niet voldoen aan de urencriterium loop je allerlei voordelen als ondernemer mis: startersaftrek, ondernemersaftrek en de MKB-winstvrijstelling. En toch verdien je hier blijkbaar meer mee dan je vaste dienstverband omdat je wel je arbeidskorting hier toepast, dat is wat vreemd te noemen. Als je wel genoeg uren maakt bij je werkgever én dat inkomen voldoende zou zijn om op te kunnen leven, dan heb je waarschijnlijk geen AOV nodig. Heb je je winst uit onderneming wel hard nodig, dan verzeker je dat met een AOV.

De bijklusser

- Voldoet NIET aan urencriterium

- Arbeidskorting over loon uit vast dienstverband

Als werknemer die bijklust voldoet je verder niet aan het urencriterium. Voorwaarde bij veel werkgevers is vaak dat deze goedkeuren moeten geven voor je bijverdiensten, en dat je toezegt niet onder werktijd je eigen bedrijf te onderhouden.

Dit is voor vele hoe ze zijn begonnen als ondernemer: gedeeltelijk vanuit loondienst je eigen bedrijf opbouwen. Ookal voldoet je wellicht aan het urencriterium, deze wil je pas gaan toepassen wanneer je genoeg winst uit onderneming maakt zodat je fiscale voordelen het beste uitvalt. Die startersaftrek krijg je maar de eerste vijf jaar. Je bedrijf valt waarschijnlijk onder de kleineondernemersregeling (KOR) waarbij je geen btw rekent over je facturen omdat je niet meer dan € 20.000 omzet maakt.

Reacties